Falar de finanças não é o nosso foco, mas quando recebemos uma informação sobre algo muito importante, que afeta a vida de todas nós, achamos importante compartilhar porque é informação pública. Abaixo, vocês encontrarão muitas informações importantes e esclarecedoras sobre o temido Imposto de Renda.

A Declaração de Imposto de Renda Pessoa Física (IRPF) relativa ao ano calendário 2010 deve ser entregue entre os dias 1º de março e 29 de abril de 2011. A advogada Rafaela Lirôa dos Passos, do escritório Innocenti Advogados Associados, informa que devem, obrigatoriamente, fazer a declaração aqueles que tenham recebido rendimentos superiores a R$ 22.487,25 em 2010. Abaixo dessa quantia, deve-se preencher a declaração de isento, cujo limite de rendimento mensal não tenha excedido R$ 1.499,15. Aqueles que não entregarem a declaração dentro do prazo estarão sujeitos à multa mínima de R$ 165,74.

Rafaela Lirôa destaca que o declarante pode optar por enviar sua declaração IRPF/2010 por meio do formulário simplificado ou completo, avaliando qual a melhor opção para seu caso. “Na declaração simplificada, o contribuinte pode deduzir 20% do montante dos valores tributáveis recebidos de Pessoa Física e Jurídica, não podendo ultrapassar, entretanto, o limite anual de R$ 13.317,09”, ressalta.

De acordo com a advogada, se o total das deduções exceder esse limite, a melhor opção é fazer a declaração completa, aconselhável ao contribuinte que tenha despesas consideráveis para dedução. “Esta declaração mais detalhada permite que sejam deduzidos gastos com educação, planos de saúde, pensão alimentícia fixada judicialmente, despesas com dependentes, doações e até contribuições realizadas à Previdência oficial e privada, observados os limites de dedução previstos para cada modalidade (R$ 1.808,26 por dependente; R$ 2.830,84 com instrução; R$ 810,60 com empregado doméstico), salvo os gastos com despesas médicas, Previdência Oficial e pensão alimentícia, que podem ser deduzidos em sua totalidade”, explica.

Novas regras

A advogada ressalta que pela primeira vez, a declaração do IRPF somente poderá ser enviada pela internet, através do programa a ser disponibilizado no site da Receita Federal, o Receitanet. “Não será mais aceita a declaração via formulário em papel. Caso não consiga transmitir pela internet, o contribuinte poderá optar por entregar a declaração em disquete, nas agências do Banco do Brasil e Caixa Econômica Federal, respeitado o horário de atendimento das agências”.

Rafaela Lirôa também chama atenção para as novas regras estabelecidas. Por meio de Instrução Normativa n.º 1.127/2010, publicada no Diário Oficial da União em 08/02/2011, a Receita Federal decidiu reduzir a carga tributária sobre os rendimentos recebidos pelo contribuinte acumuladamente, denominados RRA.

“Pela regra anterior, o contribuinte tinha que reter o imposto de acordo com os valores previstos na Tabela Progressiva de IRPF. Na grande maioria das vezes, a verba atingia a alíquota máxima de tributação, de 27,5%. Com a nova orientação, o contribuinte pode ser beneficiado pela redução da alíquota para os RRA recebidos, decorrentes de aposentadoria, pensão, transferência para reserva remunerada ou reforma, pagos pela Previdência Social da União, Estados, Distrito Federal e Municípios, e, também, de rendimentos provenientes do trabalho. Nesses casos o imposto será calculado sobre o montante dos rendimentos pagos”, esclarece a advogada.

Os valores recebidos a partir de 28 de julho de 2010 a título de RRA, relativos aos anos-calendários anteriores ao do recebimento, serão tributados exclusivamente na fonte, no mês do recebimento ou crédito, em separado dos demais rendimentos recebidos no mês. E deverão ser informados na Declaração de IRPF, no campo “rendimentos recebidos acumuladamente”, observa a advogada.

O procedimento será o mesmo quanto aos rendimentos decorrentes de decisões das Justiças do Trabalho, Federal, Estaduais e do Distrito Federal, abrangendo também o 13º salário e qualquer acréscimo e juros deles decorrentes.

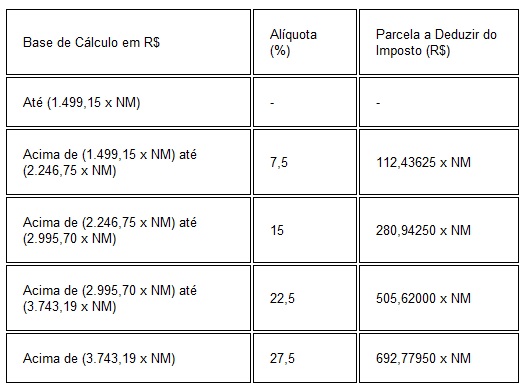

“O imposto será retido e calculado sobre o montante dos rendimentos pagos, mediante a utilização de tabela progressiva resultante da multiplicação da quantidade de meses (NM) a que se referem os rendimentos recebidos de forma acumulada, pelos valores constantes da tabela progressiva mensal correspondente ao mês final do recebimento do crédito”, explica.

A advogada ressalta que, com relação aos RRA recebido entre 1º de janeiro e 27 de julho de 2010, também poderão ser tributados exclusivamente na fonte, contudo, desde que haja o respectivo ajuste na apuração do imposto relativo àqueles rendimentos na Declaração de Ajuste Anual referente ao ano calendário de 2010. Nesse caso, o imposto resultante da apuração será adicionado ao imposto apurado na declaração, sujeitando-se aos mesmos prazos de pagamentos e condições deste.

Veja abaixo a composição da Tabela Acumulada para o ano calendário de 2011:

A nova orientação da Receita certamente beneficiará milhares de contribuintes, que, poderão, inclusive, discutir eventual possibilidade de restituição de parte das verbas tributadas sobre rendimentos recebidos acumuladamente, nas esferas administrativa e judicial, respeitada a prescrição no que couber.

3 comments

Nome*JOSE NILO CARNEIRO

ComentárioPARABENS, PELA CLAREZA,

OBJETIVIDADE E SUAS EXPLICAÇOES.

GOSTARIA DE SABER DA POSSIBILIDADE DE RETIFICAR AS DECLARAÇÕES DE ANOS ANTERIORES, E REQUERER A DEVOLUÇÃO DO IMPOSTO PAGO A MAIOR.

ISTO SERÁ POSSIVEL NA ESFERA ADMINISTRATIVA OU SOMENTE NO JUDICIÁRIO,

ESTA É A MINHA DÚVIDA. (NO MEU CASO, TRATA-SE INDENIZAÇÃO TRABALHISTA).

JOSE NILO CARNEIRO

JOAO CARLOS

Comentário: Recebi indenização trabalhista em maio/2010, Neste caso na declaração do IRPF posso informar direto no campo referente RRA, (valores da fonte pagadora, inss, imposto retido, número de meses), como o recebimento foi antes da lei, como é feito este ajuste?? no meu caso o número de meses foi de 53meses. Colocando este dados no IRPF o valor a ser devolvido é considerável, aguardo retorno.

Paula Bastos

João,

Nós apenas publicamos esse conteúdo para ajudar as pessoas a tirarem algumas dúvidas. Aconselho que procure um contador ou um profissional da área, pois nós não somos dessa área e não temos como lhe ajudar.

Obrigada!